自2004年以来,企业年金行业正式步入市场化运作,基金规模持续增加。截止2011年年底,全国企业年金基金积累3570亿元,较2004年增长了七倍之多。企业年金基金以较快速度增长,内生存在着保值增值的需求。如何让企业年金基金能够更好分享经济社会发展的成果,实现基金有效保值增值,成为当前企业年金制度可持续发展面临的重要课题。

一、全球养老金投资呈现多元化趋势

从全球养老金投资来看,近年来养老金投资监管模式已逐步从严格限量监管模式向“审慎人”监管模式转变,养老金投资范围越来越宽,不仅投资传统的权益类及固定收益类产品,还扩张到房地产、基础设施建设类项目等另类投资,以期实现风险分散与投资收益的平衡。

20世纪90年代,日益壮大的股票市场支持了养老基金的发展,这一时期,许多国家的养老基金均调高了资产在股票上的配比。2008年金融危机的爆发,使全球养老金缩水3.3万亿美元,占到养老金资产的20%左右,造成养老金资产大幅缩水。人们开始重新审视这种资产配置理念,意识到单纯的股票债券类型资产配置无法完全避开宏观经济变化、通货膨胀、利率波动等系统风险。同时,金融危机期间由于核心市场利率下滑,专业投资机构也纷纷调低了对市场主流债券和政府债券的收益率预期。在这样的背景下,许多养老基金被迫开始寻找新的投资领域和机会,尝试将资产配置的触角延伸到高利率公司债,甚至扩展到包括新兴市场在内的海外市场。另类投资方式也逐渐被养老基金广为采用,例如对冲基金、商业贷款、私募股权投资、基础设施投资等等。

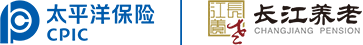

图1:全球养老金资产配置变化(1995-2011)

资料来源: 根据Towers Watson, Global Pension Assets Study(2007-2012)相关数据整理,

图1显示:全球养老金资产配置自1995年以来发生了较为明显的变化,股票类投资从49%降低到41%,债券类投资从40%降低到37%,其他类投资从5%提升到20%,现金类则从6%降低到2%。可见在养老金资产配置上,唯有其他类投资配置占比呈上升趋势,增长了4倍之多。其中,在其他类资产占全部养老基金的份额变化上,澳大利亚从14%提升到24%,加拿大从10%提升到20%,美国则从5%提升到25%[2]。根据OECD发布的全球养老金规模大致估算,2011年全球大约有4万亿养老基金投资于其他类资产。

从养老金投资实践来看,全球投资于其他类资产的养老金计划普遍获得了较为稳定良好收益回报。例如,澳大利亚作为养老金资产投资基础设施类资产的先行者,2011年养老金实际收益率为4.1%[3],较好地实现了养老金资产的保值增值。根据2007年对欧洲100个养老金计划所做的调查报告,投资基础设施的平均回报率为9.5%左右,仅次于PE类11.3%的投资回报率表现。与之对比,同时期股票类投资收益为9.0%,债券为5.1%,现金为3.7%[4]。

二、国内长期性资金投资多元化的实践

就国内而言,全国社会保障基金、保险资金作为长期性资金,资产配置多元化特征越来越明显,并逐渐开始将一定比例的资产配置在另类资产上。

表1:各类长期性资金历年收益比较(2007-2011)

长期性资金 | 2007 | 2008 | 2009 | 2010 | 2011 | 平均年化 |

全国企业年金投资收益率 | 41.00% | -1.83% | 7.78% | 3.41% | -0.78% | 8.89% |

全国社会保障基金收益率 | 43.19% | -6.79% | 16.12% | 4.23% | 0.84% | 10.25% |

保险资金投资收益率 | 12.17% | 1.91% | 6.41% | 4.84% | 3.57% | 5.72% |

CPI | 4.8% | 5.9% | -0.7% | 3.3% | 5.4% | 3.7% |

数据来源:根据人社部、全国社保基金理事会、保监会、中国统计局公开资料整理

(一)全国社会保障基金的投资经验

全国社保基金理事会早于2005年即获得向工商企业投资的权力,投资规模限定为不超过总资产的20%。2008年4月经国务院批准,财政部、人力资源社会保障部同意全国社保基金可投资经发改委批准的产业基金和在发改委备案的市场化股权投资基金,总体投资比例不超过全国社会报基金总资产的10%。至此,全国社保基金境内投资范围包括了银行存款、债券、信托投资、资产证券化产品、股票、证券投资基金、股权投资和产业投资基金等。

按照规定,全国社保基金的20%可投资于境外市场,而实际境外投资占全部基金的比例为7%左右。根据戴相龙理事长透露,全国社保基金理事会已经申请,将社保基金在境外投资范围,从股票和债权,扩大到未上市公司的股权投资和股权投资基金的投资,加强与国际养老金投资机构在境外投资中的合作。

受益于资产配置的多元化及分散化,在2000年-2011年,全国社保基金年均投资收益率为8.4%[5],比同期通货膨胀率高出6个百分点。

(二)保险资金的投资实践

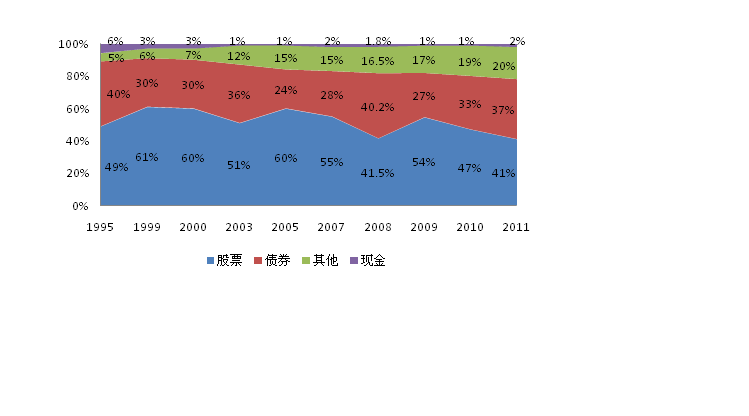

始于1980年的保险资金投资,经历了较长的自由无序探索阶段,自1995年进入规范投资时代,从严格限制到逐渐放开投资品种和渠道。2004年是保险资金投资变革的一年,保险资金先后被允许参与境外投资、直接进入股票市场和间接投资基础设施建设。2008年《保险法》修订后,将保险资金可“买卖政府债券、金融证券”修改为“买卖债券、股票、证券投资基金等有价证券;并增加了保险资金可以投资于不动产”的规定。此外,国家还明确许可保险资金投资未上市股权。2009年,保险资金投资基础设施债权投资计划全面展开;2010年,全面放开保险资金投资未上市股权、不动产等(见图2)。

图2:保险资金投资范围放宽路径(2004-2012)

资料来源:根据保监会公布政策信息及历年上证指数整理。

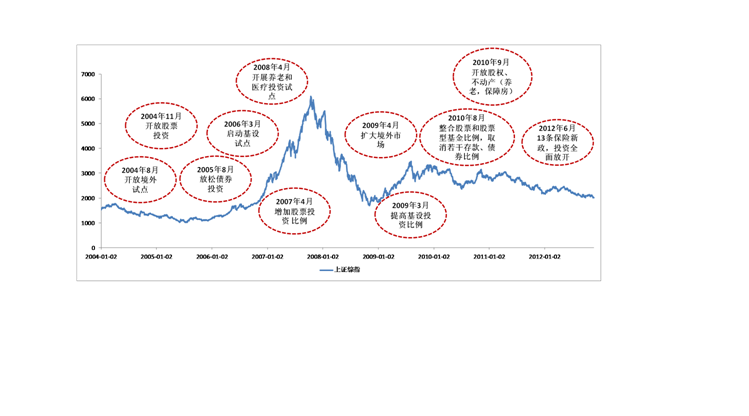

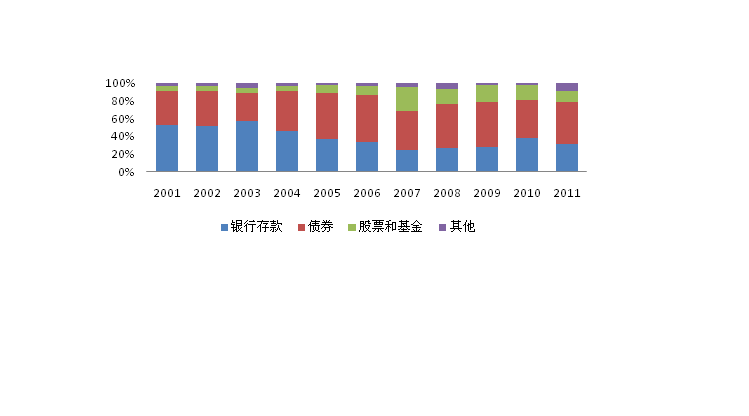

从资产配置(图3)来看,保险资金多元化配置特征明显,并且越来越注重其他类资产的配置。其他类资产配置从2001年占比3.18%提升到2011年8.83%,增长了将近3倍。截止2011年末,保险业累计已投资基础设施项目49个,累计备案金额1419亿元;以直接和间接方式,累计已投资南方电网等非金融企业股权563.5亿元,其中直接投资545亿元,间接投资18.5亿元,涉及电力、交通、水务等多个行业;已投资自用及商业租赁不动产近800亿元,投资公租房和土地储备项目330亿元,投资养老不动产近30亿元[6]。

图3:保险资金历年资产配置(2001-2011)

数据来源:根据历年《中国保险年鉴》统计信息整理。

尽管如此,快速积累的保险资金仍然面临着较为严峻的保值增值的压力。尽管2011年保险资金投资收益率为3.57%[7],高于同期全国社保基金、企业年金等投资收益,但仍低于同期CPI指数(5.4%)。

2012年为顺应整个资产管理行业变革潮流,为保险资金投资赢取更广阔的空间,保监会接连推出13条新政,不仅将无担保债券投资比例上限从20%大幅提升至50%,未上市公司股权投资比例从5%提升至10%,同时股权投资基金被纳入到保险资金的投资渠道。除此之外,新政还进一步扩展了另类投资的配置范围,银行理财产品、信贷资产支持证券、信托理财产品、券商理财产品、融资融券以及股指期货等投资品种将成为保险资金投资可选范畴。多元化、国际化成为保险资金投资最新趋势。

三、国内外实践对中国企业年金基金投资的启示

可以看到,国际上各种类型的养老基金、国内全国社保基金以及保险资金,与企业年金都同属于长期性资金,在资产保值增值以及投资需求方面有着同样的诉求。上述长期性资金投资多元化的趋势和路径,对企业年金基金投资渠道拓宽具有借鉴意义和参考价值。从国内外实践经验来看,企业年金基金投资渠道逐步拓宽是必然的趋势,基于企业年金基金投资的实际情况,企业年金基金投资渠道的拓宽与创新,应满足企业年金基金资产配置的特征和参保客户的需求,并且遵循循序渐进、试点先行、严控风险的原则。

第一,企业年金基金投资渠道应逐渐放开,实现多元化配置。企业年金基金偏好于投资期限长的金融产品,而传统金融投资产品中长期性金融产品相对匮乏。企业年金基金与国计民生相关的基础设施类资产、政府公共不动产等投资在投资期限和投资特性上高度匹配,可适时允许企业年金基金投资于基础设施、不动产等长期性投资项目,既能增强企业年金基金收益的稳定性,使广大参保职工能够分享地方经济建设的成长和收益,又能解决基础设施建设等融资渠道的问题。从国际经验来看,对重要基础设施等资产的投资在全球范围内已成为养老基金进行战略资产配置的重要工具之一,一般在不影响养老金流动性要求的前提下,将3-5%的养老基金资产配置与基础设施投资,能有效分散投资组合的风险,获取长期稳定收益。同时,可参照全国社保理事会经验,将部分企业年金投资用于未上市公司(例如PE),包括以优先股的方式投资大型企业,以进一步平衡投资风险与收益。更进一步,企业年金基金还可引入严格用于规定套期保值的衍生工具的运用,有效管理风险。

第二,企业年金基金投资渠道放开应基于基金规模积累、投资环境成熟、投资机构经验丰富等一系列条件基础之上。从国外养老基金投资发展来看,具有明显的阶段性,随着养老金市场的发展和资本市场的成熟,许多国家对养老基金的投资限制逐步放松,从定量限制监管模式向“审慎人“监管模式过渡。鉴于我国企业年金市场以及资本市场发展所呈现出的非均衡状态,企业年金基金投资渠道的放开可以采取试点先行+分步走的策略。也就是说可以选择企业年金基金规模积累相对较大、投资环境相对宽松,企业年金管理机构发展较为成熟的地区,以试点的方式拓宽企业年金基金投资渠道,在风险可控的前提下,探索企业年金基金投资创新的经验,待条件成熟后,再逐步推向全国企业年金市场。同时,可以根据不同地区企业年金发展和市场成熟程度的不同,抓住机遇选择不同的创新金融投资产品进行试点,最终实现企业年金基金投资渠道的拓宽。

第三,企业年金基金投资渠道拓宽和创新,应有相应的投资管理办法和投资细则予以规范。同时应考虑到,当前金融市场产品创新较快,现行企业年金投资政策无法将潜在的金融产品都囊括在内,因而企业年金基金管理办法在修订时,应为今后企业年金基金投资渠道不断拓宽,预留一定的空间,形成创新机制,拓宽企业年金基金安全稳健、保值增值的投资渠道。